در صنعت بیمه پیدا کردن بنیادیترین شرکت کاری دشوار است. علت این دشواری در ریسکهایی است که شرکتهای بیمه مبتلا به آن هستند. اما برای پوشش ریسک نیاز به پشتوانه قوی است به لحاظ فنی، توان مالی و سرمایه ، نیروی انسانی، مشتری و مارکت قوی باید شرکت قوی باشد تا بتواند پوششهای سیستماتیک و غیر سیستماتیک خود را پوشش دهد.

به همین دلیل شرکتهای بنیادی بیمه گری شرکتهایی هستند که از عهده این ریسکها بر آیند. ریسکهای یک شرکت بیمهگری عبارت از ریسک بازار، ریسک صنعت، ریسک تجاری، ریسک فروش، ریسک مالی، ریسک تورم، ریسک نیروی انسانی، ریسک تغییرات و ملاحظات قانونی و از همه مهمتر ریسک اعتباری است که همه این ریسکها به تنهای نیز میتوانند یک شرکت بزرگ را از پای درآورند لذا شرکتهای بیمه باید همه این ریسکها را در فرایند کاری و حرفهای خود لحاظ کنند؛ چراکه سبب شدهاند تا شرکتهای بزرگ بیمه گری و با چندین دهه سابقه هم نتوانند بازار خوبی را دستوپا کنند چراکه ریسکهای موجود در صنعت میتواند شرکتی را از پا درآورد.

یکی از شرکتهایی که برای بررسی وضعیت بنیادی آن میتوان بهصراحت گفت که همه ریسکها را بهراحتی به فرصت تبدیل کرده و شرایط بنیادی خوبی را رقمزده است شرکت بیمه ملت است. این شرکت به دلیل اینکه در سالهای متمادی سوددهی پایداری داشته و با توجه به مدیریت راهبردی حاکم بر شرکت به لحاظ اتخاذ سیاستهای مربوط به نرخ رشد و تقسیم سود شرکت، این ریسک را بهخوبی مدیریت کرده و توانسته یکی از پایدارترین شرکتهای بیمه به لحاظ بنیادی باشد.

برای بررسی وضعیت بیمه ملت میتوان از چهار منظر به شرکت نگریست که عبارت از فروش، وضعیت مالی، نیروی انسانی و اعتباری است.

وضعیت فروش و مدیریت ریسک فروش

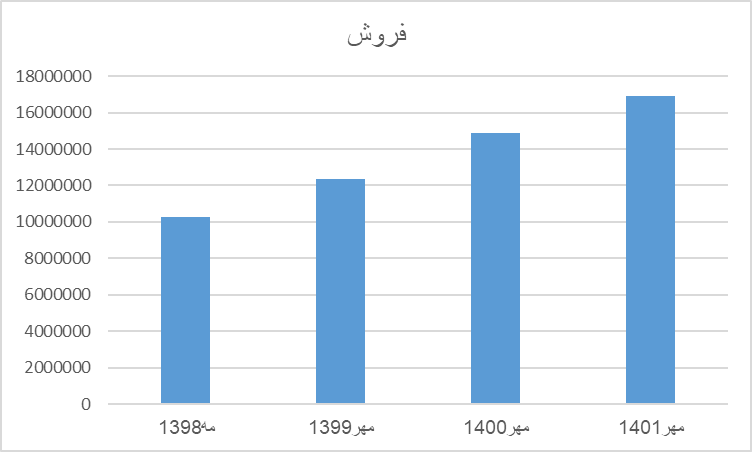

ریسک تمرکز فروش و مشتریهای محدود، از ریسکهای مهمی است که برخی شرکتهای بیمه با آن مواجه هستند. در سالهای اخیر و با توجه به تصمیمات راهبردی اتخاذشده توسط مدیران ارشد و هیئتمدیره شرکت، مقررشده تا پرتفوی بیمهای شرکت متنوعتر شود تا تمرکز از رشته و مشتری کاهش یابد و با تقویت شبکه فروش و افزایش تعداد نمایندگان، جذب بیمههای خرد شرکت بیمه ملت بیشازپیش وارد عمق بازار شود. فروش بیمه در سالهای اخیر بهصورت میانگین در دوره های مختلف مالی رشدی ۲۰ درصدی را تجربه کرده و در مقابل نسبت خسارت آن به این میزان رشد نداشته است. در سه سال گذشته این شرکت نسبت خسارت ۴۵ درصدی داشته است.

بررسی وضعیت مالی و مدیریت ریسک آن

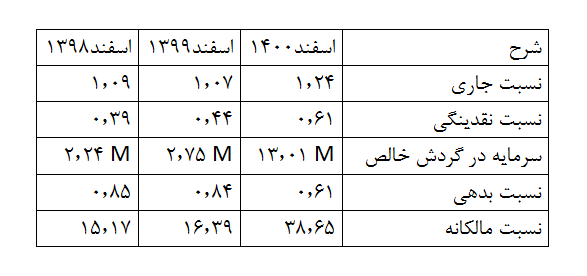

وضعیت مالی شرکت بیمه ملت نشاندهنده وضعیت بنیادی و مناسب این شرکت در سالهای پیش روس چراکه همه نسبتهای بزرگ و مناسب شرکت رو به رشد است. و از همه مهمتر نسبت بدهی شرکت رو به کاهش است و هرچه این نسبت در قابل گذشته کمتر شود یعنی ریسک شرکت کمتر است. مقصـود از ریسـک مالی، ریسـک اضـافی ناشـی از استفاده از بدهی است که تحت عنوان اهرم مالی مورد بحث و بررسی قرار میگیرد. در شـرکت بیمه ملت مدیریت نقدینگی در سـطوح مختلفی ازجمله پیشبینی جریان نقد بهصورت ماهانه، فصلی و سـالانه و یا در شـرایط بحرانی صورت میگیرد.

ریسک نیروی انسانی

وابستگی به مدیران و نیروهای متخصص و تأثیر از دست دادن آنها بر سودآوری شرکت ازجمله مهمترین ریسکهای شرکت بیمه بهحساب میآید. در شرکت بیمه ملت با استفاده از برنامههای جانشینسازی و تالش برای ارتقای سطح نگهداشت کارکنان، این ریسک در سطح مناسبی مدیریتشده است. بیمه ملت دارای ۶۱۴ نفر پرسنل است که ۴۸۳ تن از این افراد حرفهای و متخصص هستند که سه دهه با این شرکت همکاری کرده و این شرکت را به یکی از مهمترین شرکت صنعت تبدیل کرده است.

ریسک غیرسیستماتیک

شرکتهای بیمه به دلیل ماهیت کاری خود همواره در معرض دعاوی حقوقی قرار دارند. در اکثر پروندههای دیات و خسارتهای مشکوک، پرونده خسارت بهطور دقیق در دادگاه بررسی میشود. ریسک شرکت بیمه ملت و کلیه شرکتهای بیمه، احتمال مطرحشدن دعاوی حقوقی در دادگاه نیست، بلکه آگاهی اندک محاکم قضایی از نوع مالکیت و نقش بیمهها در توسعه کشور است. بیمه ملت با مشارکت سندیکای بیمهگران سعی نموده است تا از طریق جلسات متعدد با مسئولین قوه قضائیه، ضمن ارتقا سطح آگاهی قضات، وحدت رویه قضایی را در محاکم سراسر کشور خواستار شود.

ریسک اعتباری

ریسک اعتباری ریسکی است که از نکول ؛ قصور؛ طرف قرارداد به وجود میآید. ریسک اعتباری از این واقعیت ریشه میگیرد که طرف قرارداد، نتواند یا نخواهد تعهدات قرارداد را انجام دهد. شرکت بیمه ملت باهدف مدیریت این ریسک، اغلب با بیمهگرانی معامله میکند که رتبهبندی اعتباری ( AAA ) که بالاترین حد اعتباری است را داراست. در مورد بیمه گران اتکایی داخلی، توانگری مالی، وضعیت ذخایر، حجم تعهدات و سوابق عملکرد در بازپرداخت خسارت بررسی میشود. در حقیقت به دلیل وضعیت مالی شرکت دارای اعتبار سنجی مناسبی است.

منبع: بانکداری ایرانی

https://rooydadejadid.ir/?p=61985